Saksalaisen sananlaskun mukaan vain kaksi asiaa elämässä ovat pakollisia, verojen maksaminen ja kuolema. Veroilta ei voi välttyä Suomessakaan. Metsätalous lasketaan elinkeinotoiminnaksi, jonka tuotosta maksetaan pääomaveroa. Tuotto muodostuu, kun tuloista vähennetään menot. Metsäverot ilmoitetaan vuosittain metsäveroilmoituksella (lomake 2C). Alle sadan hehtaarin tiloilta ei synny joka vuosi metsäyhtiöiden näkökulmasta riittävän suuria leimikoita myytäviksi. Metsäveroilmoitusta ei tarvitse täyttää, jos sinulla ei ole ollut metsätuloja (=puunmyynti, tuet, vakuutukset) verovuoden aikana. Vaikka metsästä ei tulisi tuloja, muodostuu metsästä yleensä vuosittain menoja, vähintään yhdistyksien jäsenmaksujen verran. Veroilmoitus kannattaa täyttää, verottaja huomioi vähennykset muussa verotuksessa.

Metsäverot ilmoitetaan vuosittain metsäveroilmoituksella (lomake 2C). Alle sadan hehtaarin tiloilta ei synny joka vuosi metsäyhtiöiden näkökulmasta riittävän suuria leimikoita myytäviksi. Metsäveroilmoitusta ei tarvitse täyttää, jos sinulla ei ole ollut metsätuloja (=puunmyynti, tuet, vakuutukset) verovuoden aikana. Vaikka metsästä ei tulisi tuloja, muodostuu metsästä yleensä vuosittain menoja, vähintään yhdistyksien jäsenmaksujen verran. Veroilmoitus kannattaa täyttää, verottaja huomioi vähennykset muussa verotuksessa.

Verottaja on uudistanut viime vuodet tyyliään ja on nykyään verotukseen liittyvissä kysymyksissä ihmisiä aidosti auttava viranomainen. Jos sinulla on epäselvää vähennyksissä ja muissa verotukseen liittyvissä asioissa, kannattaa soittaa verottajalle suoraan. Katso kuitenkin ensiksi verottajan yksityiskohtaiset ohjeet verkosta. Verottajalta tulee viimeinen tieto. Muut ohjeet, kuten tämä, ovat aina väärässä erotessaan verottajan kannasta. Tämä ohje on kirjoitettu vuoden 2015 alussa, tulevaisuudessa ohjetta lukiessa tiedot ovat voineet muuttua.

Suomessa tehdään metsätilakauppoja myös siten, että hallintaoikeus jää edelliselle omistajalle. Hallintaoikeuden pidätyksen jälkeen edellinen omistaja on oikeutettu metsän kasvuun ja uusi omistaja vanhaan metsään. Tämä outouden takia verotus käyttäytyy osittain erilailla kuin tavallisesti omistettujen tilojen verotus, esimerkiksi uusi omistaja ei voi vähentää metsätilalle suuntautuvia matkakustannuksia verotuksessa. Tein ohjeen normaalisti omistetuille tiloille.

Veroilmoituksen täyttäminen vie pari tuntia tai alle, jos paperit ovat kunnossa

Metsäveroilmoituksen saa valmiiksi parissa tunnissa. Veroilmoituksen täyttäminen tapahtuu samanlaisena joka vuosi. Pääset helpommalla, jos olet varautunut etukäteen veroilmoituksen täyttämiseen tekemällä vuoden mittaan muistiinpanot veroilmoituksen täyttäminen mielessä. Kannattaa kerätä vuoden mittaan valmiiksi kulut taulukkolaskentaohjelmaan ja laittaa veroilmoitusta täytettäessä selvät muistiinpanot jäljelle jääneestä metsävähennyksestä sekä poistoista. Me keräämme vuoden mittaan taulukkoon kahdelle välilehdelle metsäverotukseen liittyviä tietoja. Ensimmäisellä välilehdellä seuraamme metsään liittyvien automatkojen kilometrejä. Merkitsemme riveille päivämäärät, kilometrit sekä matkan syyn. Vuoden lopussa summaamme kilometrit yhteen ja kerromme kilometrit verottajan määrittelemällä summalla (vuodelle 2014 saa 0.25€ per kilometri vähennystä)

Me keräämme vuoden mittaan taulukkoon kahdelle välilehdelle metsäverotukseen liittyviä tietoja. Ensimmäisellä välilehdellä seuraamme metsään liittyvien automatkojen kilometrejä. Merkitsemme riveille päivämäärät, kilometrit sekä matkan syyn. Vuoden lopussa summaamme kilometrit yhteen ja kerromme kilometrit verottajan määrittelemällä summalla (vuodelle 2014 saa 0.25€ per kilometri vähennystä)

Toiselle välilehdelle keräämme metsätalouden kuluja ja tuloja vuoden mittaan. Tulot ja menot kannattaa kerätä omiin ryhmiin ja erotella summista valmiiksi arvonlisäverot. Erottelun jälkeen kausiveroilmoituksen (=arvonlisäveroilmoitus) tekeminen on helppoa. Meillä on lisäksi poistettaville kohteille (mönkijä ja metsätie) kulujen jälkeen omat rivit joiden avulla seuraamme poistojen etenemistä. Seuraamme samalla tavalla vuosittain myös metsävähennyksen käyttöä.

Verovuoden vaiheet:

- Kirjaa ostot ja metsätöihin käytetyt kilometrit vuoden mittaan taulukkoon. Sujauta kuitit kansioon. Jos teet tämän oikein, olet 95% valmis jo ennen veroilmoituksen täytön aloitusta.

- Jos sinulla on ollut metsästä tuloja vuoden mittaan, odota vuoden vaihteen yli puunostajilta veroselvityksiä. Ostajat ilmoittavat samat tiedot verottajalle.

- Avaa verottajan verkkopalvelusta kausi- ja metsäveroilmoituksen (2C) lähetyksen sivut. Yksityiset voivat tunnistautua verkkopankkitunnuksilla. Kuolinpesän tai yhtymän nimissä tarvitset ilmoittamiseen Katso-tunnisteen (saat senkin verottajan sivuilta).

- Katso muistiinpanotaulukosta ajetut kilometrit, puunmyyntitulot, hankintojen ostosummat ja täytä tiedot veroilmoituksen.

- Jos teit hankintakauppaa, laske hankintatyönarvo ja täytä tiedot veroilmoitukseen.

- Laske suurempien ostoksien poistojen määrät, päivätä tiedot taulukkoon ja täytä veroilmoitus.

- Laske käyttämäsi metsävähennys, päivitä tiedot taulukkoon ja täytä veroilmoitus.

- Lähetä tiedot verottajalle.

- Katso taulukosta ostoksien yhteydessä maksamasi ja saamasi arvonlisäverot. Tee kausiveroilmoitus ja maksa mahdollinen arvonlisävelka.

- Ryhdy täyttämään ensi vuoden veroilmoitusta varten taulukkoa.

Lista tuntuu pitkältä, mutta on vaiheittain tehtynä nopea. Naputtelin alla olevat ohjeisiin selitettynä kaikki veroilmoituksen kohdat, normaalisti ihmisillä ei tule kaikkiin kohtiin merkintöjä. Esimerkiksi jos metsästä ei ole tullut yhtään tuloja vuoden mittaan, metsäveroilmoitukseen tarvitsee täyttää vain kohtaan ”7 Varsinaiset” vuosimenot vuoden mittaan kertyneet matka- ja muut kulut, mahdollisesti vapauttaa varauksia ja tehdä vuosipoistot.  Suosittelen täyttämään metsäveroilmoituksen verkossa. Verkossa lomakkeen täyttäminen on paperista helpompaa. Verkkkolomake laskee sinun puolesta summia yhteen ja siirtää tulokset tarvittaessa oikeisiin kohtiin. Lisäksi verkossa täytetty ilmoitus vähentää valtion turhaa kustannusta lomakkeiden konelukemisesta.

Suosittelen täyttämään metsäveroilmoituksen verkossa. Verkossa lomakkeen täyttäminen on paperista helpompaa. Verkkkolomake laskee sinun puolesta summia yhteen ja siirtää tulokset tarvittaessa oikeisiin kohtiin. Lisäksi verkossa täytetty ilmoitus vähentää valtion turhaa kustannusta lomakkeiden konelukemisesta.

Aviopuolisoiden yhdessä omistamasta metsäomaisuudesta tarvitsee antaa vain yksi metsäveroilmoitus. Aviopuolisoiden puoliksi omistamat metsätilat ovat valtion silmissä puolisoista vanhemman nimissä. Kannattaa kirjautua palveluun sen puolison tunnuksilla kenen nimissä tila on. Veroilmoitusta ei tarvitse täyttää verkossa kerralla. Voit tallentaa veroilmoituksen välillä palveluun ja täydentää sitä ajan kanssa valmiiksi. Muista lähettää veroilmoitus palvelusta viimeistään eräpäivänä.

Veroilmoitusta ei tarvitse täyttää verkossa kerralla. Voit tallentaa veroilmoituksen välillä palveluun ja täydentää sitä ajan kanssa valmiiksi. Muista lähettää veroilmoitus palvelusta viimeistään eräpäivänä.

Metsäveroilmoituksen voi edelleen täyttää perinteisesti paperisena ja postittaa veroilmoituksen verottajalle postin mukana. Älä lähetä verottajalle kuitteja, pelkkä veroilmoitus riittää. Verottaja saattaa myöhemmin tehdä verotarkastuksen ja kaipaa silloin kuitteja näkyville. Kuitit pitää säilyttää vähintään kuusi vuotta verovuoden päättymisen jälkeen.

Metsäveroilmoituksen voi edelleen täyttää perinteisesti paperisena ja postittaa veroilmoituksen verottajalle postin mukana. Älä lähetä verottajalle kuitteja, pelkkä veroilmoitus riittää. Verottaja saattaa myöhemmin tehdä verotarkastuksen ja kaipaa silloin kuitteja näkyville. Kuitit pitää säilyttää vähintään kuusi vuotta verovuoden päättymisen jälkeen.

Tein ohjeen ajatuksella, että olet arvonlisäverovelvollinen. Verottaja tekee sinusta automaattisesti arvonlisäverovelvollisen sen jälkeen, kun olet ensimmäisen kerran saanut vuodessa yli 8500 euroa metsätuloja. Puuntuottajien kannattaa ryhtyä jo ennen ensimmäisiä puukauppoja arvonlisäverovelvollisiksi. Naputtelin aiemmin jutun otsikolla arvonlisäverovelvolliseksi hakeutuminen puuntuottajana. Jutussa pyrin selittämään miksi ja miten puuntuottajan kannattaa alkaa arvonlisäverovelvolliseksi. Arvonlisäverovelvollinen täyttää metsäveroilmoituksen kaikki summat arvonlisäverottomana ja tilittää arvonlisäverot erikseen kausiveroilmoituksella.

Puunmyyntitulot sekä hankintatyönarvo

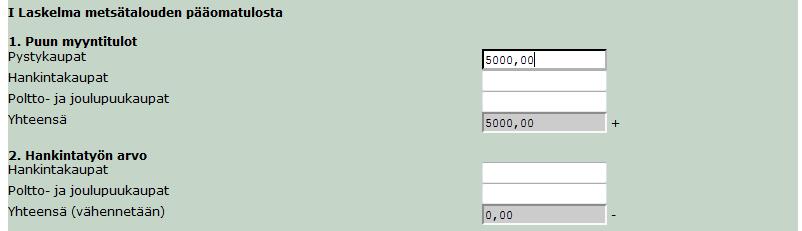

Puuntuottajan tilipussin tärkein lihottaja on pyynmyyntitulot. Verottaja haluaa tietää pysty- tai hankintakauppojen (lue kauppojen eroista) puun myyntitulot eriteltynä. Huomaa, että puukaupasta saatu ennakkomaksu sekä puukauppabonukset ovat myös puukaupan myyntituloa.  Suomessa on puukaupoissa käytössä ennakonpidätys. Puunostaja pidättää sinulta ennakkoon 20% verottomasta puukauppasummasta. Kun myyt puuta, saat esimerkiksi 5000 euron pystykaupassa:

Suomessa on puukaupoissa käytössä ennakonpidätys. Puunostaja pidättää sinulta ennakkoon 20% verottomasta puukauppasummasta. Kun myyt puuta, saat esimerkiksi 5000 euron pystykaupassa:

- Puukaupan arvonlisäveroton summa 5000€

- Arvonlisävero 24% = 1200€

- Ennakonpidätys 20% = 1000€

- Maksetaan tilille 5000€ + 1200€ – 1000€ = 5200€

Ennakonpidätyksen ja arvonlisäveron jälkeen tilille tuleva summa on hämäävän lähellä verotonta kauppasummaa. Puunostajat ilmoittavat sinulle maksamansa ennakkoverot suoraan verottajalle, jolloin verottaja huomioi myöhemmin automaattisesti ennakonpidätyksen. Sinun pitää merkitä metsäveroilmoitukseen puukaupan arvonlisäverottoman summaan se osuus, jonka puunostaja on sinulle maksanut verovuoden aikana huomioimatta ennakonpidätystä. Esimerkin tapauksessa tulisi sinun merkitä 5000 euroa pystykauppatuloihin.  Puunostajat lähettävät myös sinulle vuoden alussa koosteen edellisenä vuonna maksamistaan kauppasummista, jolloin saat puukauppatiedot puunostajan papereista helposti veroilmoitukseen. Kannattaa tarkastaa, että luvut ovat edes suunnilleen oikein. Sinun pitää ilmoittaa itse verottajalle saamasi arvonlisävero kausiveroilmoituksella (=arvonlisäveroilmoitus).

Puunostajat lähettävät myös sinulle vuoden alussa koosteen edellisenä vuonna maksamistaan kauppasummista, jolloin saat puukauppatiedot puunostajan papereista helposti veroilmoitukseen. Kannattaa tarkastaa, että luvut ovat edes suunnilleen oikein. Sinun pitää ilmoittaa itse verottajalle saamasi arvonlisävero kausiveroilmoituksella (=arvonlisäveroilmoitus).

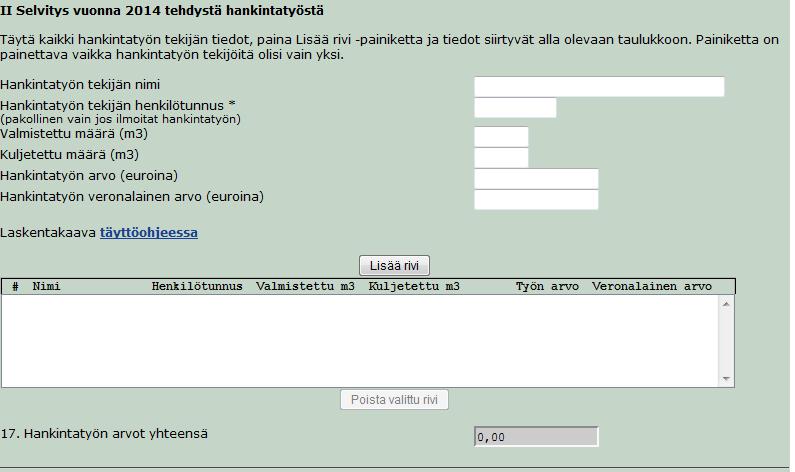

Tehdessäsi pystykaupan on verotus äärimmäisen yksinkertaista. Merkitset vain puunostajalta saamasi tiedon mukaisesti lomakkeelle summan. Tehdessäsi hankintakaupan (=vastaat korjuusta ja kuljetuksesta tienlaitaan) urakoitsijoiden avulla, sinulle syntyy korjuu- ja kuljetuskuluja. Merkitse korjuu- ja kuljetuskulujen arvonlisäverottomat summat veroilmoituksen kohtaan ”7 Vuosimenot”. Metsänhoitoyhdistyksen korjuupalvelun kanssa tehty kauppa on tyypillisesti tälläinen pysty- ja hankintakaupan hämäävä välimuoto. Jos olet tehnyt itse hankintatyötä (kaataminen ja/tai kuljetus) voit vähentää maatiloittain ensimmäisen 125 kuution osalta hankintatatyön arvoa puunmyyntitulosta. Huomaa, että 125 kuutiota puuta ei ole verovapaata myyntiä, voit pelkästäään vähentää hankintatyön arvon verran menotyyppisesti työnarvoa. Hankintatyön arvo voi olla enintään yhtä suuri kuin puusta saatu myyntitulo. Hankintatyönarvo selvitetään lomakkeen alhaalla olevassa kohdassa ”II Selvitys vuonna 2014 tehdystä hankintatyöstä”.

Jos olet tehnyt itse hankintatyötä (kaataminen ja/tai kuljetus) voit vähentää maatiloittain ensimmäisen 125 kuution osalta hankintatatyön arvoa puunmyyntitulosta. Huomaa, että 125 kuutiota puuta ei ole verovapaata myyntiä, voit pelkästäään vähentää hankintatyön arvon verran menotyyppisesti työnarvoa. Hankintatyön arvo voi olla enintään yhtä suuri kuin puusta saatu myyntitulo. Hankintatyönarvo selvitetään lomakkeen alhaalla olevassa kohdassa ”II Selvitys vuonna 2014 tehdystä hankintatyöstä”.

Verottajalla on valmiina määriteltynä puutavaralajikohtaisesti hankintatyönarvo valmistukselle (=kaato / karsinta / kasaus) ja kuljetukselle. Esimerkiksi vuonna 2014 tehdylle kuusikuidulle valmistuksen työnarvo oli 13.04 euroa per kuutio ja kuljetuksen työnarvo 2.36 euro per kuutio. Sadan kuution omatoiminen kaato ja kuljetus tuovat 1540 euron edestä vähennettävää työnarvoa. Voit myös käyttää verottajan taulukon arvoista poikkeavia summia, jos sinulla on poikkeaville summille perustelut. Hankintatyönarvo pitää ilmoittaa maatiloittain ja tekijöittäin.

Vakuutus- ja hirvivahinkokorvaukset sekä kemera-tuet ovat verollisia tuloja

Suomessa lasketaan vakuutus- ja hirvivahinko sekä Kemera-korvaukset metsänomistajan pääomatuloiksi. Vuoden 2012 alusta myös korvaukset määräaikaisesta suojelusta ja luonnonhoidosta metsätalouden ympäristötukena (määräaikainen METSO-suojelu) on ollut veronalaista tuloa. Merkitse lomakkeelle summat täysinä, älä esimerkiksi vähennä vakuutuskorvauksen ennakonpidätystä vaan laita summat kokonaisina. Vakuutusyhtiö ilmoittaa ennakonpidätyksen verottajalle. Metsäkeskus lähettää maksetuista Kemera-tuista tiedot kotiisi, katso papereista summat ja merkitse ne taulukkoon.

Merkitse lomakkeelle summat täysinä, älä esimerkiksi vähennä vakuutuskorvauksen ennakonpidätystä vaan laita summat kokonaisina. Vakuutusyhtiö ilmoittaa ennakonpidätyksen verottajalle. Metsäkeskus lähettää maksetuista Kemera-tuista tiedot kotiisi, katso papereista summat ja merkitse ne taulukkoon.

Omasta metsästä otettu puutavara on verotettavaa tuloa

Verottajalla on tavoitteena kerätä veroja kaikesta metsästä saamastasi hyödystä. Onneksi mielihyvä ei ole helposti mitattavaa tuloa, muuten maksaisit mielihyvästäkin veroja. Verottaja laskee omasta metsästä muuksi kuin oman kiinteistön lämmitykseen polttopuuna käytetyn puutavaran arvon metsätalouden tuloiksi. Verottaja on johtanut puulle arvon hankintakaupoista, esimerkiksi omaan käyttöön otetun mäntytukin arvoksi on määritelty vuoden 2014 verotukseen 46€ per kiintokuutio. Kannattaa pohtia rakentaako omaan käyttöön taloa oman metsän puista. Omasta metsästä ulkopuolisella sahuutetusta laudasta tulee kaikkien kulujen ja verottajan arvojen jälkeen helposti kalliimpaa kuin sahalta ostetusta laudasta.

Verottaja on johtanut puulle arvon hankintakaupoista, esimerkiksi omaan käyttöön otetun mäntytukin arvoksi on määritelty vuoden 2014 verotukseen 46€ per kiintokuutio. Kannattaa pohtia rakentaako omaan käyttöön taloa oman metsän puista. Omasta metsästä ulkopuolisella sahuutetusta laudasta tulee kaikkien kulujen ja verottajan arvojen jälkeen helposti kalliimpaa kuin sahalta ostetusta laudasta.

Omaan metsä- tai maatalouden tuotantokäyttöön otetusta puusta tulisi samaan aikaan samalla summalla sekä vähennystä että tuloja. Verottaja hyväksyy tälläisissä tapauksissa niin sanotun hiljaisen kuittauksen. Sinun ei tarvitse ilmoittaa tässä kohdassa puun arvoa, mutta et saa myöskään laittaa puita myöhemmin menoihin.

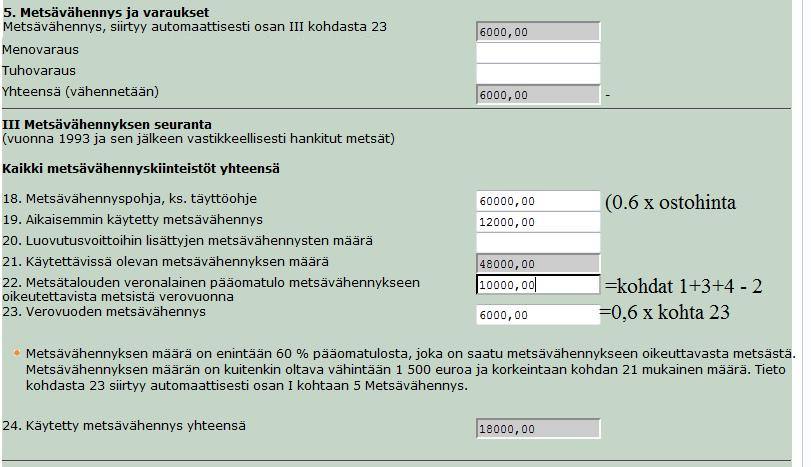

Verotuksen siirtäminen: Metsävähennystä ja varauksia kannattaa käyttää

Suomessa on metsäpuolella käytössä metsävähennys vuoden 1993 jälkeen ostettuihin tiloihin. Metsävähennys on periaatteeessa yksinkertainen, monimutkaisen siitä tekee saman 60% esiintyminen kahteen kertaan eri merkityksessä. Ostaessasi uuden metsätilan, saat ostohinnasta 60% metsävähennyspohjaa. Kun myyt puuta, voit vuosittain vähentää 60% osuudelta myyntitulosta metsävähennyksenä verotettavaa osuutta. Metsävähennyksen idea ei ole täysin avautunut ihmisille, verottaja on jopa tehnyt aiheesta omat sivut, joissa asiaa pyritään selvittämään.

Metsävähennys ei ole aina täysin ilmaista rahaa. Jos myyt myöhemmin jonkin metsätilan ulkopuoliselle, erääntyvät käytetyt metsävähennykset sinulla maksuun silloisen pääomatuloprosentin mukaan. Metsävähennys on siirrettyä verotusta. Metsävähennyksen takia metsätilat kannattaa enemmin myydä puustoisina kuin aukeaksi hakattuina. Vain ostaja voi hyötyä metsävähennyksestä.

Metsävähennys ei ole aina täysin ilmaista rahaa. Jos myyt myöhemmin jonkin metsätilan ulkopuoliselle, erääntyvät käytetyt metsävähennykset sinulla maksuun silloisen pääomatuloprosentin mukaan. Metsävähennys on siirrettyä verotusta. Metsävähennyksen takia metsätilat kannattaa enemmin myydä puustoisina kuin aukeaksi hakattuina. Vain ostaja voi hyötyä metsävähennyksestä.

Metsävähennysmahdollisuutta syntyy puunmyynnistä, vakuutuskorvauksista, metsätalouden tuista sekä omaan käyttöön otetusta puutavarasta. Vuosittain käytettävän metsävähennyksen vähimmäismäärä on 1500 euroa. 1500 euron metsävähennykseen tarvitset vähintään 2500 euroa tuloja (2500€ x 0.6 = 1500€).

Metsävähennys merkitään lomakkeen alhaalla olevaan ”III Metsävähennyksen seuranta” -kohtaan, josta lomake siirtää summan automaattisesti oikeaan metsävähennyskenttään. Metsävähennyksen laskeminen on suoraviivaista, jos olet muistanut merkitä siirrettävät summat edellisenä vuotena muistiin. Kannattaa kirjoittaa kohdan ”24. Käytetty metsävähennys yhteensä” muistiin, tarvitset lukua seuraavana vuotena kohdassa ”19. Aikaisemmin käytetty metsävähennys”.

Metsävähennys merkitään lomakkeen alhaalla olevaan ”III Metsävähennyksen seuranta” -kohtaan, josta lomake siirtää summan automaattisesti oikeaan metsävähennyskenttään. Metsävähennyksen laskeminen on suoraviivaista, jos olet muistanut merkitä siirrettävät summat edellisenä vuotena muistiin. Kannattaa kirjoittaa kohdan ”24. Käytetty metsävähennys yhteensä” muistiin, tarvitset lukua seuraavana vuotena kohdassa ”19. Aikaisemmin käytetty metsävähennys”.

Metsävähennystä kannattaa yleensä käyttää. Inlaatio syö metsävähennyksen summia eikä metsävähennyksessä käytettyjen summien veroja tarvitse maksaa tilanteissa, joissa yli kymmenen vuotta omistettu tila siirtyy eteenpäin esimerkiksi perintönä tai jos tila liitetään yhteismetsään.

Tee samassa kohdassa myös meno- ja tuhovaraukset. Menovarausta käytetään kattamaan tämän vuoden tuloista aiheutuneita menoja ensi vuonna. Jos teet hehtaarin uudistusalan, saat tänä vuonna tuloja ja ensi vuonna menoja. Voit tehdä enintään 15% menovarauksen tämän vuoden tuloista (ennen summan laskua tuloista pitää vähentää hankintatyönarvo sekä metsävähennys).

Tee samassa kohdassa myös meno- ja tuhovaraukset. Menovarausta käytetään kattamaan tämän vuoden tuloista aiheutuneita menoja ensi vuonna. Jos teet hehtaarin uudistusalan, saat tänä vuonna tuloja ja ensi vuonna menoja. Voit tehdä enintään 15% menovarauksen tämän vuoden tuloista (ennen summan laskua tuloista pitää vähentää hankintatyönarvo sekä metsävähennys).

Menovaraukset ovat käteviä tilanteissa, joissa pääomatulosi uhkaavat ylittää pääomaveron korotusportaan. Vuonna 2015 pääomatulovero on 30 % aina 30 000 euroon asti ja 30 000 euroa ylittävältä osalta 33 %. Siirtämällä yksittäiseltä huippuvuodelta seuraavalle vuodelle tuloja, saat laskettua kokonaisverotusta.

Tuhovarauksen voi tehdä vastaavasti vakuutuskorvauksille, jotka sait tänä vuonna ja sinulle syntyy ensi vuonna samasta aiheesta menoja. Menovaraukset pitää tulouttaa tulevina vuosina kohdassa ”6. Muut pääomatuloksi luettavat erät”. Edellisien vuosien varauksien käyttöä seurataan lomakkeen alhaalla kohdassa.

Metsävähennyksen ja varauksien riskinä on tulevaisuudessa entistä suuremmat pääomatuloverot. Pääomatulon veroprosentti oli vuonna 1993 vain 25%, vuonna 2015 korkein pääomatulon veroprosentti on jo 33%. Seuraavien vuosien veroprosenttien ennustaminen on vaikeaa.

Tärkeimmät vähennykset = varsinaiset vuosimenot

Verottaja seuraa tuloja äärimmäisen tarkasti, mutta niputtaa metsätalouden muut menot yhteen suureen kasaan. Valtaosa metsätalouden menoista kertyy kohtaan ”Muut vuosimenot”. Muista, että arvonlisävelvollisien pitää merkitä veroilmoitukseen menot ja tulot ilman arvonlisäveroa.

Palkkausmenoiksi hyväksytään muut kuin puolisolle tai verovuonna enintään 14 vuotta täyttäneelle omalle lapselle maksetut palkat. Vanhemmille lapsille ja ulkopuolisille maksetuista metsätalouteen kohdistuneista palkoista aiheutuneet palkkamenot vakuutustusmaksuineen sekä palkansivukuluineen ovat vähennyskelpoisia.

Palkkausmenoiksi hyväksytään muut kuin puolisolle tai verovuonna enintään 14 vuotta täyttäneelle omalle lapselle maksetut palkat. Vanhemmille lapsille ja ulkopuolisille maksetuista metsätalouteen kohdistuneista palkoista aiheutuneet palkkamenot vakuutustusmaksuineen sekä palkansivukuluineen ovat vähennyskelpoisia.

Matkakulut syntyvät valtaosin oman auton käytöstä metsätalouden tulonhankintamatkoilla.Verohallinnon yhtenäistämisohjeen vuodelta 2014 toimitettavaa verotusta varten mukaan oman auton käytöstä:

Metsätalouden matkakulut vähennetään todellisten kustannusten mukaisesti. Jos todellisten kustannusten selvittäminen ei ole mahdollista, vähennykseksi hyväksytään oman auton käytöstä 0,25 €/km edellyttäen, että ajojen määrä on selvitetty ja kustannuksia on syntynyt.

Kannattaa vuoden mittaan kirjata taulukkoon käynnit metsätilalla, kilometrit ja samalla mitä olet tehnyt tilalla. Mahdollisessa verotarkastuksessa on mukava näyttää suoraan taulukosta päivät ja käyntien syyt. Me olemme merkinneet matkoihin vain varsinaiset tilalle siirtymiset sekä metsäkoulutukseen liittyvät ajomatkat. Metsätalouden tarvikkeita ostaessamme käymme yleensä samalla ruokakaupassa, jolloin tilalta suuntautuvat kauppamatkat menevät yksityistalouden piikkiin.

Muutaman euron takia ei jaksa säätää, vähennyksen ollessa 0.25 euroa tulee kilometristä kassavaikutusta vain 0.075 euroa. Sadan kilometrin matkalta saa 7.5 euroa takaisin verottajalta. Matkat kannattaa ilmoittaa.

Muut vuosimenot kohtaan kerätään metsätalouden menot yhteen kasaan. Muihin vuosimenoihin voi laittaa mukaan metsätaloudesta syntyneitä tulonhankintakustannuksia kuten:

Muut vuosimenot kohtaan kerätään metsätalouden menot yhteen kasaan. Muihin vuosimenoihin voi laittaa mukaan metsätaloudesta syntyneitä tulonhankintakustannuksia kuten:

- Metsänhoitoyhdistyksen ja muiden yhdistyksien jäsenmaksut.

- Metsä- ja muut metsään liittyvät vakuutusmaksut.

- Asiantuntijoiden perimät palvelumaksut kuten metsäsuunnitelma.

- Metsäsäätiölle puukaupan yhteydessä annettu avustus.

- Metsätöissä käytetyt vaatteet kuten turvahousut- ja kengät.

- Metsäkoneyrittäjälle hankintakaupoista maksetut suoritukset puunkorjuusta ja/tai kuljetuksesta. Huomaa että, jos teet hankintahakkuun itse, siitä tulee hankintatyötä. Jos ostat ulkopuoliselta, tulee tänne kustannusta.

- Koneurakoitsijalle maksetut uudistusalan maanmuokkaukset.

- Taimet ja lannoitteet.

- Metsäteiden – ojien pienet kunnossapitomenot (huomaa, varsinaiset tiet ja ojat menevät poistoihin. Poistoista lisää seuraavassa kappaleessa).

- Metsätalouden tarvikkeet (esimerkiksi ketjut ja viilat), pienkalusto sekä polttoainekulut. Suuremmat hankinnat, kuten mönkijä, menevät myöhemmin käsiteltäviin poistoihin.

- Metsätalouden ammattilehtien kuten Metsälehden -tilausmaksu sekä metsäisen oppikirjallisuuden kustannukset.

- Metsätalouden koulutustapahtumien osallistusmismaksut.

- Metsätalouden velkojen korot, toimitusmaksut ja muut lainan liitännäiskulut.

- Muut esineet, palvelut ja asiat mitä olet ostanut metsätalouden tulojen hankintaa varten.

Meillä on ollut tapana merkitä kuluiksi vain selkeästi metsätalouteen liittyvät kulut. Osa metsänomistajista merkitsee kuluihin mukaan myös puhelin- ja tietokonekuluja. Meillä tulee vuodessa puhelinkuluja metsän takia vain eurolla emmekä käytä tietokonetta paljoa varsinaiseen tuottavaan metsätoimintaan. Olemme jättäneet niiden kulut pois veroilmoituksesta. Täyttämisestä olisi enemmän vaivaa kuin saatu hyöty.

Voit merkitä veroilmoitukseen kuluja erittäin laajasti, mutta sinun pitää osata perustella kulut tositteittain verotarkastuksessa. Kannattaa tehdä hyvät muistiinpanot. Viiden vuoden jälkeen epäselvien kulujen selvittäminen ilman hyviä muistiinpanoja voi olla hankalaa.

Suuremmat ostot vähennetään poistoilla

Verottaja ei salli kaikkien kulujen vähentämistä heti, suuremmat kulut vähennetään poistoina. Hankinta menee poistoihin, jos ostoksen oletettu käyttöaika on yli kolme vuotta ja arvo yli 200 euroa. Poistettavien tuotteiden rajaus on yleensä selkeää. Moottori- ja raivaussahojen kohdalla oletettu käyttöaika on alle kolme vuotta, jolloin ne on ollut tapana laittaa suoraan vähennyksiin ”muut kulut”-kohtaan.

Poistot eritellään verkkolomakkeella kolmeen sarakkeeseen. Tarvitset veroilmoituksen täyttöön vuoden alussa olleen menojäännöksen kohteittain. Kannattaa kirjata metsätalouden menojen muistiinpanoihin summat muistiin, voit sitten katsoa summat omista muistiinpanoista ensi vuonna.

Poistot eritellään verkkolomakkeella kolmeen sarakkeeseen. Tarvitset veroilmoituksen täyttöön vuoden alussa olleen menojäännöksen kohteittain. Kannattaa kirjata metsätalouden menojen muistiinpanoihin summat muistiin, voit sitten katsoa summat omista muistiinpanoista ensi vuonna.

Verottajan taulukon mukaan poistot voidaan tehdä vuoden 2014 verotukseen enimmillään:

-

- 100 % Enintään 200 euron suuruinen menojäännös poistetaan kerralla.

- 25 % Koneet ja laitteet (Koneet ja kalusto).

- 15 % Metsäojat ja -tiet (Ojat ja tiet).

- 10 % Talousrakennukset (Rakennukset, joillakin rakennuksilla on omat erikoiset poistoprosentit:

- 6 % Asuin- ja toimistorakennukset.

- 25 % Rakennelmat, jotka on hankittu vesistöjen pilaantumisen ja ulkoilman saastumisen estämiseksi.

- 20 % Kevyet rakennelmat.

Poistot kannattaa tehdä mahdollisimman nopeassa tahdissa, vaikka sinulla ei olisi poistovuonna metsätaloudesta tuloja. Rahan arvon heikkeneminen (=inflaatio) syö tulevien vuosien poistojen nykyarvoa. Tänään poistettu euro on arvokkaampi kuin ensi vuoden poistettu euro.

Metsätaloudessa poistot ovat hyödykekohtaisia eli jokaiselle koneelle tai ojalle tulee oma poistonsa. Esimerkiksi 12 400 euroa arvonlisäverollisena maksaneen mönkijän poistoihin menee 15 vuotta ennen kuin pääset mönkijän poistamisesta eroon.

Metsätaloudessa poistot ovat hyödykekohtaisia eli jokaiselle koneelle tai ojalle tulee oma poistonsa. Esimerkiksi 12 400 euroa arvonlisäverollisena maksaneen mönkijän poistoihin menee 15 vuotta ennen kuin pääset mönkijän poistamisesta eroon.

Koneiden ja ja metsäkiinteistöjen myyntivoitot ja -tappiot eivät ole pääomatuloa vaan metsätalouden luovutusvoittoja. Jos myyt metsätalouden käytössä olleen koneen, sinun tulee ilmoittaa myynnistä koneiden tai rakennusten luovutusvoitto tai -tappio lomakkeella 9.

Jos myyt koneen jäännösarvoa korkeammalla hinnalla, teet verottajan silmissä voittoa ja sinun tulee maksaa voitosta veroja. Jos myyt koneen jäännösarvoon nähden tappiolla, saat myynnistä vähennyksiä. Muista, että jäännösarvotaulukossa summat ovat arvonlisäverottomia. Jos myyt koneen arvonlisäverollisena 5000 euron hintaan, on arvonlisäveroton summa 5000/1.24 = 4032 euroa jota verrataan jäännösarvoon. Kaupasta saatu arvonlisävero pitää tilittää verottajalle kokonaan.

Poistettavia koneita, rakennuksia ja ojia kannattaa pitää mukana metsätalouden veroilmoituspohjassa omina riveinä. Silloin voit aina vuoden jälkeen katsoa taulukosta jäännösarvot, tehdä oikeat poistot ja kirjata muistiin jäännösarvon seuraavaa vuotta varten.

Poistettavia koneita, rakennuksia ja ojia kannattaa pitää mukana metsätalouden veroilmoituspohjassa omina riveinä. Silloin voit aina vuoden jälkeen katsoa taulukosta jäännösarvot, tehdä oikeat poistot ja kirjata muistiin jäännösarvon seuraavaa vuotta varten.

Muista lähteistä siirrettävät tulot ja menot

Ihmisillä voi olla samaan aikaan käytössä monta erillistä taloudellista toimintaa. Jokin laite tai palkattu ihminen voi olla pääosin verottajan näkökulmasta toisessa käytössä, mutta käytät sitä hetkittäin eri tehtävissä. Tälläisissä tilanteissa menot / tulot syntyvät verotuksellisesti väärään paikkaan, virhe korjataan metsäveroilmoituksen kohdossa 13 ja 14 tehtävillä tulo- ja menokorjauksilla. Jos käytät metsätalouden kalustoa metsätalouden ulkopuolella, lasketaan käyttö sinulle metsätalouden osalta tuloksi. Ulkopuolinen käyttö jaotellaan veroilmoituksessa maatalouteen, elinkeinotoimintaan ja yksityismenoihin.

Jos käytät metsätalouden kalustoa metsätalouden ulkopuolella, lasketaan käyttö sinulle metsätalouden osalta tuloksi. Ulkopuolinen käyttö jaotellaan veroilmoituksessa maatalouteen, elinkeinotoimintaan ja yksityismenoihin.

Kausiveroilmoitus = Arvonlisäveroilmoitus

Metsäveroilmoituksesta poiketen arvonlisäveroilmoitus tulee antaa vähintään vuosittain, vaikka sinulla ei olisi ollut metsän suhteen mitään toimintaa vuoden aikana. Arvonlisävero ilmoitetaan kausiveroilmoituksella, kausiveroilmoituksen voi antaa joko paperisena lomakkeella 4001 tai verkossa verotilipalvelussa. Jos olet saanut puunmyynnistä tuloja vuoden aikana, olet saanut haltuusi lainaan verottajalle kuuluvia arvonlisäveroja. Kun olet tehnyt vuoden mittaan hankintoja olet maksanut ”turhaan” arvonlisäveroja. Vuoden vaihteen jälkeen sinun tulee suorittaa summilla vähennyslasku.

Jos olet saanut puunmyynnistä tuloja vuoden aikana, olet saanut haltuusi lainaan verottajalle kuuluvia arvonlisäveroja. Kun olet tehnyt vuoden mittaan hankintoja olet maksanut ”turhaan” arvonlisäveroja. Vuoden vaihteen jälkeen sinun tulee suorittaa summilla vähennyslasku.

Jos olet saanut enemmän arvonlisäveroja kuin maksanut, tulee sinun maksaa arvonlisäverot palvelussa saatavalla viitteellä verottajan tilille. Jos saanut vähemmän arvonlisäveroja kuin mitä olet maksanut niitä, saat verottajalta parissa päivässä rahat takaisin tilille.

Veroilmoituksen täyttäminen on helppoa hyvin muistiinpanojen jälkeen

Veroilmoituksen täyttäminen on helppoa, kun sinulla on olemassa hyvät muistiinpanot. Muistinpanot on nopea tehdä heti kotiin palatessa, ostoksien kuitit ovat vielä tallessa ja matkan tarkoituksenkin muistaa. Jos tämän vuoden veroilmoituksen täyttäminen vie mielestäsi tarpeettoman paljon aikaa, aloita uusi vuosi uudella tyylillä.

Tee veroilmoitusta täyttäessäsi hyvät muistiinpanot ensi vuoden veroilmoitusta varten ja ryhdy kirjaamaan matkoja ja kuluja muistiin heti vuoden alusta.